针对受业主强制断供所带来的的影响,7月14日,有17家银行进行了回应,包括6家国有大行、8家股份行和3城商行,均表示相关业务整体规模较小,总体风险可控。

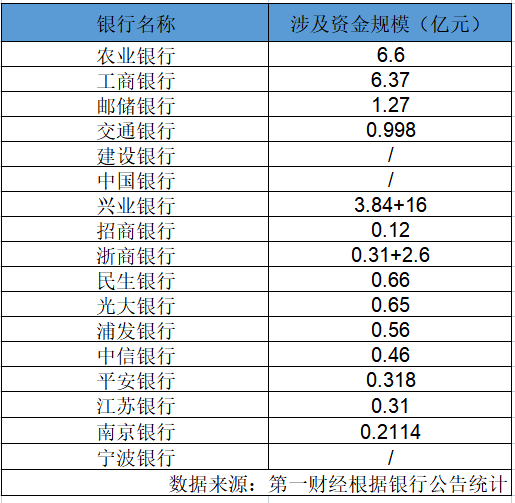

同时,多数银行公布了涉及的资金规模,合计约41.2774亿元左右,仅中国银行和建设银行未在公告中披露相关金额。

具体来看,在披露数据的国有大行中,农业银行涉及资金规模相对较高。据该行公告,已初步认定存在“保交楼”风险的楼盘涉及逾期按揭贷款余额6.6亿元,占全行按揭贷款余额的0.012%,占一手楼按揭贷款余额的0.017%。

其次为工商银行,该行目前停工项目涉及不良贷款余额6.37亿元,占全行按揭贷款余额0.01%。

相比之下,邮储银行和交通银行涉及资金规模相对较小。根据公告,邮储银行初步认定停工项目涉及住房贷款逾期金额1.27亿元;交通银行风险楼盘所涉及的公司逾期住房按揭贷款余额0.998亿元,占公司境内住房按揭贷款余额0.0067%。

实际上,在国内住房按揭贷款市场,国有大行是主力军。根据去年披露的年报,国有六大行个人住房按揭贷款均超过了万亿,且除了交通银行外,占总贷款比重也均超过30%。其中,建行、工商个人住房贷款余额更是超过6万亿,分别为6.39万亿和6.36万亿。

相较国有大行,股份行和城商行按揭住房贷款规模较小,所涉及资金也相对有限,多数均不足1亿元。

其中,股份行中,兴业银行涉及资金规模*,截至公告披露,已出现停止还款的按揭金额3.84亿元,主要集中在河南地区;同时,该行还披露了公司涉及“停贷事件”楼盘相关按揭贷款余额,达16亿元,其中不良贷款余额0.75亿元。

浙商银行也披露了存在“保交楼”风险楼盘涉及的按揭贷款余额。该行公告称,

已对网传 “强制停贷”消息中的楼盘进行排查,相关楼盘涉及该行按揭贷款余额约0.31亿元;该行同时谨慎且宽泛认定可能存在“保交楼”风险的楼盘涉及按揭贷款余额2.6亿元。

另外,14日领跌的平安银行公告称,目前该行涉及网传“停贷事件”楼盘的逾期按揭贷款余额0.318亿,占全行按揭贷款余额的0.011%,占一手楼按揭贷款余额的0.021%。

招商银行14日下跌3.75%,跌幅仅次于平安银行,根据招行公告,“网传停贷”事件涉及公司逾期个人住房贷款余额0.12亿元;中信银行称,存在风险的楼盘所涉及本行逾期个人住房贷款余额0.46亿元。

民生银行、光大银行和浦发银行的涉及资金则在0.5亿元和0.7亿元之间。其中,民生银行涉及停贷风险事件逾期按揭贷款余额0.66亿元;浦发银行目前涉及“保交楼”风险逾期按揭贷款余额0.56亿元;截至6月末,光大银行认定存在“保交楼”风险楼盘的逾期按揭贷款余额0.65亿元。

值得一提的是,9家股份行中,截至7月14日,仅华夏银行尚未公布相关情况。而根据2021年银行年报统计显示,股分行中,个人住房贷款占比*者为兴业银行,达25.32%,招商银行和中信银行紧随其后,占比分别为24.68%和20.05%;平安银行占比*,不足10%,为9.12%。

除了国有大行和股份行,城商行中,有两家银行业发布了关于对网传“停贷事件”涉及按揭贷款情况排查的公告,分别是南京银行和江苏银行。南京银行表示,截至6月末,其中可能存在“保交楼”风险的楼盘涉及个人按揭贷款余额仅为0.2114亿元,占全行个人按揭贷款余额的0.0254%。

江苏银行表示,截至6月末,该行个人住房贷款余额2446亿元,不良率为0.1%。针对辖内部分地区存在完工风险的楼盘,可能存在“保交楼”风险的楼盘涉及的个人住房贷款不良余额为0.31亿元,占该行个人住房贷款余额的0.01%,对整体信贷资产质量影响小。

14日上午,宁波银行曾回应称,房地产按揭业务占比较低,对公司影响不大,但该行并未发布相关公告。

在业内人士看来,此轮业主强制断供,对银行主要有两方面的影响。一方面,银行按揭贷款无法按时收回,对按揭贷款的资产质量造成影响;另一方面,可能削弱购房者信心并降低银行对住房按揭贷款的风险偏好,导致房地产销售趋弱,房企现金流压力加大,开发贷或也出现逾期的情况。不过不同银行影响或不同。整体而言,有分析称,难以构成系统性冲击。