十房网讯 在经历了长时间的超预期宽松之后,近几日,资金面突然剧烈收紧让人措手不及。

24日,银行间市场隔夜回购利率*高成交到18%,15%以内资金被一抢而空。

“现在资金不是紧,是超级紧,到尾盘都还有不少机构没借平,违约的不少。”一位券商人士向记者表示,近几日资金面紧张已达到罕见程度,大多数市场参与者都没有料到缴税会带来如此显著的影响,市场期望降准落地能给资金面带来转机。

利率飚了 回购违约了 资金面又“抽风”了

但凡资金面紧张,资金利率上涨几乎是标配,涨得约凶,涨得越高,说明资金面越紧。

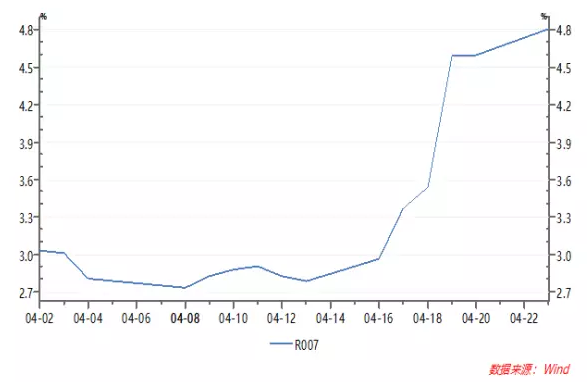

上周以来,资金利率又“抽风了”,创了阶段新高。

上周二(4月17日),银行间代表性7天期回购利率R007加权利率跳涨40BP,回到3%这条“荣枯线”以上,随后一路涨至3.54%、4.60%、4.80%。

“太紧了!从上周二开始,资金面大幅收紧,之后一连几日都极其紧张。”债市交易员称,上周以来,回购市场买盘堆积,融出很少,少量的融出很快被一抢而空,资金价格一路飙升。

据了解,上周银行间隔夜回购利率已成交到10%高位。本周一,进一步涨至18%。

货币中介日报称,周一资金面紧张依旧,早盘有大量7%-10%的隔夜高价融入报价,但出资方很少,午后几乎没有融出报价,凡是15%以内的隔夜资金都能迅速成交,*高成交到18%。

“一连几日的紧张极为压抑情绪,市场终于绷不住了!”市场人士透露,周一有一些机构到*后都未能借平资金。

资金利率上涨,说明资金面紧,回购交易违约的出现,说明资金面太紧!从历史上看,只有在资金面极为紧张的一些时候,才会出现回购交易违约集中出现的一幕。

“周一违约与某结算机构系统出问题有关,但关键还是资金面过于紧张,让市场参与者措手不及。”一位资管机构人士表示,市场对这次资金面波动明显准备不足,没料到会如此紧张。

今年以来资金面一直很松,货币市场利率降了不少。4月9日当周,资金面仍风平浪静,市场上不缺短期资金,不过上周以来,短期资金突然断流,导致资金面出现剧烈变化。

降准了 资金面反而比之前还要紧张

首先,4月缴税量大。税款清收入库,是资金从银行体系流向央行国库的过程,是回收基础货币的过程。

4月是传统税收大月,过去几年,4月份财政存款净增量多在5000亿元以上。有市场人士估计,本月中旬税收走款量或达到万亿级别,对短期资金供求格局的影响不容小觑。上周是税款清缴入库的高峰期,是税期扰动*大的时期。

其次,前期央行回笼了不少资金。上周,央行通过逆回购操作净投放4700亿元,规模不小,但之前已连续4周净回笼流动性,累积净回笼5700亿元。央行连续净回笼产生累积效应,放大了大额税款清缴入库造成的扰动。

再者,之前资金面过松,乐观情绪上升,一些机构放松了流动性管理,“滚隔夜”的现象再现。资金面持续超预期宽松的环境下,大家都在“滚隔夜”,一旦大行不出隔夜,资金就无法接续,紧张就是必然。

另外,在“滚隔夜”的同时,还有“加杠杆”。一季度,非银机构买了不少债券,重新加回杠杆,对资金面波动的耐受程度下降。

值得注意的是,此次资金面紧张恰逢央行宣布降准。4月17日晚,央行宣布将对部分金融机构降准1个百分点,以置换中期借贷便利。降准是信号强烈的总量放松型政策工具,但降准消息宣布后几日,市场资金面竟十分紧张。

这背后原因可能在于,税期扰动尚未完全消除,而央行在降准实施前,降低了公开市场操作力度。从20日开始,央行已停止公开市场净投放。

等待降准实施的时刻到来

虽然资金面极为紧张,但未必会持续太久,本周降准实施在即,加上月末财政支出力度极大,资金面料将“雨过天晴”。

央行表示,此次是对“部分金融机构”降准,以“置换中期借贷便利”,但实际覆盖范围较大,降准幅度不小,在置换约9000亿元利率相对更高的MLF的同时,还将释放4000亿元增量流动性。

此次降准的本质,是用长期限、低成本资金,置换银行先前从央行借的短期限、较高成本资金。对资金面是实质利好。

同时,进入月末,财政支出力度将加大,增加流动性供应,财政收支因素对流动性的影响也将发生积极变化。因此,本周流动性紧张缓解仍是大概率事件。

不过,这回资金面紧张给大家提了个醒。货币政策有放松空间,资金面会比2017年好,但是也不能期望过高。去杠杆和稳增长,两手都要抓,何况还要面对中美利差收窄、通胀压力等多种考验,货币不会松到哪去,资金利率也跌不了太多。

在刚刚出现加杠杆复燃的时候,来一次资金面紧张,未必不是好事。

另外,眼下交易所回购利率涨了不少,虽对股债市场不利,但提供了无风险收益的机会。参与交易所回购交易,门槛低,安全性好,短期收益也不错。23日,交易所隔夜回购利率*高涨到10%。但考虑到降准实施在即,“要上车,得趁早!”

4月23日上交所隔夜回购利率日内走势